2023 年光伏产业链各个环节产能加码,各环节产能均过剩, 导致库存激增,价格持续下跌。

当前光伏行业已经处于预期底部位置,后续伴随供需改善预期与产业链价格底部企 稳,行业基本面有望边际向上。在过去一年中,受价格快速下跌影响,光伏全产业链均 面临较大的盈利压力。压力主要来自于以下两方面,一个是来自产品价格下跌所带来的 盈利能力降低压力。随着硅料产能的进一步释放,库存增加导致价格下跌,当前价格处 于磨底阶段,部分价格已处于成本线之下,政策配合下,产能加速出清,未来将带来供 需结构改善;另一个则是由于产品价格下跌带来的库存减值,资产减值计提后有助于企 业轻装上阵。电池片技术的持续进步,topcon 产品市占率快速提升,perc 产品面临 较大的盈利压力,拥有 perc 产能较多的企业也逐步计提了固定资产减值准备,预计今 年大部分企业将完成资产减值计提。 从海外市场分布来看,亚洲市场成为统计意义上的海外第一大光伏市场,主材出口 持续旺盛。今年 1-4 月,我国对亚洲出口光伏主材 63.89 亿美元,较去年同期的 68.75 亿美元,微降 7%。从出口货物的重量看,我国对亚洲累计出口 376.39 万吨,同比去年 同期的 297.71 万吨,猛增 26.53%。今年 1-4 月,我国对欧洲出口光伏主材 44.87 亿美 元,较去年同期的 91.34 亿美元,下降 50.88%。从出口货物的重量看,1-4 月我国对欧 洲累计出口 193.88 万吨,同比去年同期的 197.53 万吨,微降 1.85%。我国光伏主材的 出口量,在继续保持中高速增长态势。今年 1 至 4 月份,我国光伏产品出口量(重量) 累计为 654.37 万吨,较去年同期的 575.10 万吨,增长 13.78%。其中,今年 4 月光伏 主材实现出口 165 万吨,较去年同期的 149.91 万吨增长 10.06%。

1.1 硅料:去产能,降库存,底部确认

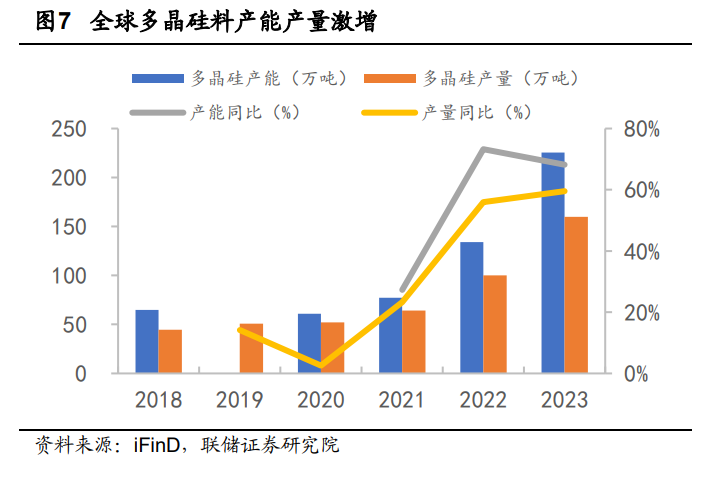

高品质 n 型硅料将成为中短期内电池/硅片厂商的必然选择。光伏行业目前正在经 历从 p 型 perc 电池向 n 型电池过度的技术变革时代,更高转换效率的 n 型电池产品, 尤其是 topcon 技术路线,对硅片、硅料的品质提出了更高的要求。2023 年开始 n 型 电池快速量产,在 topcon/hjt/xbc 各路线工艺还未完全成熟的情况下,电池厂会倾 向用硅料品质最好的“n 型硅料”作为其控制原材料变量的手段。截止 2023 年底,国内 n 型料产能占比约为 40-50%,其中一线头部企业 n 型料占比在 50-70%,二三线企业 n 型料占比在 30%-50%,新进入玩家 n 型料占比目前偏低。未来伴随下游对 n 型硅片、 电池片需求的增加,预计国内 n 型料产能占比仍将进一步提高。 俄乌冲突加速海外能源转型,全球供给逐年攀升。全球多晶硅产能产量持续增长, 全球多晶硅产能、产量分别从 2018 年的 64.9 万吨、44.5 万吨增长至 2023 年的 225.6 万吨、159.7 万吨,年均复合增长率分别为 27.6%、28.7%。近年来受“双碳”政策的影 响,光伏产业迅猛发展,2021 年开始多晶硅受供需缺口作用,价格大幅上涨。多晶硅平 均价由 2021 年初的 8.4 万元/吨上涨至 30.3 万元/吨,涨幅高达 260.7%。在此大背景 下,行业内企业盈利性均获得大幅度改善,多晶硅龙头企业毛利率超 70%。在俄乌冲突 等加速海外能源转型的背景下,全球光伏新增装机开始放量,2022 年与 2023 年新增装 机增速分别达到 35.6%与 89%。

海外供给主要由德国、马来西亚、美国、日本和韩国贡献,电价高为生产成本劣势。 2023 年,海外产能以德国、美国以及马来西亚为主,三者合计占海外总产能的 85%。 德国产能来自于化工巨头 waker(瓦克),产品包括太阳能级与电子级多晶硅;马来西亚 产能主要来自于韩国硅片企业 oci 的海外工厂,主要产品为太阳能级多晶硅。美国多晶 硅产能主要包括 waker 海外工厂、hemlock 与 rec,主要产品覆盖太阳能级与电子级 多晶硅。海外电价高昂,成为成本端劣势所在。在多晶硅的冶炼中,电力成本占比超 30%, 因此电价成为影响终端成本价格的主要因素,横向对比 2023 年各国电价,其中德国商 业用电价格最高,平均价格高达 0.48 美元/千瓦时,韩国商业用电价格相对较低为 0.11 美元/千万时,德国和韩国较中国商用电价格高出 440.51%、25.5%,国内多晶硅企业生 产成本优势明显。

我国为全球多晶硅生产主导国,国内供给逐年增加,价格已跌至成本线附近。中国 是全球最大的供给国,2023 年我国产能与产量占比分别为 93%、92%。在全球多晶硅 产能、产量迎来高速爬坡期,中国光伏产品市占率从 2020 年的 75.2%提升至 87%。伴 随多晶硅行业利润持续扩张,新进入企业陆续投产,cr10 由 2020 年的 98.2%下降至 88.1%。硅料价格方面,2022 年底硅料价格超跌后 2023 年年初有小幅反弹,但随着新 产能释放硅料价格逐步进入下行区间;截至 2024 年 5 月 20 日单晶致密料平均价已跌破 3.65 万元/吨,n 型料成交价已跌至 4.25 万元/吨,目前硅料价格已经突破绝大多数企业的现金成本。随着头部企业和新进入企业新增产能在 2024 年得到释放,进入二季度后 库存激增,截止 5 月 17 日,多晶硅库存为 29.5 万吨。 硅料行业即将进入正向循环。硅料价格跌破现金成本,生产企业面临售出即亏损的 局面,行业内多家企业开始停产检修。因此,供应量有望开始减少。预计行业即将进入 价稳量升的正向循环:硅料价格见底托稳全产业链价格见底,行业价格稳定后需求提升 带来组件排产提升,库存较低环节有望带动涨价进而推动产业链排产进一步向上。当前 行业已进入价格底部区间,后续边际向上催化有望持续。

1.2 硅片:高库存催化技术转型升级

高排产、高库存下,硅片价格仍将维持低位运行。硅片价格方面,随着硅片产能的 持续释放和石英砂供应压力得到缓解,硅片价格跟随硅料价格步入下行区间;截至 2024 年 5 月 20n 型 182mm/210mm 硅片价格分别跌至 1.15/1.95 元/片,较 2023 年 3 月有 数据记载以来下跌 473%、330%。产能产量方面,截至 2024 年 4 月底,硅片产能产量 分别为 999.84gw、65.5gw,较 2023 年初增长 51.15%、104.05%。库存方面,截至 2024 年 4 月底,光伏级硅片库存 37.42gw。我们预计在头部企业维持较高排产,叠加 库存水平高企的背景下硅片价格仍将维持低位运行。

1.3 电池片:新技术加速渗透

n 型电池片市场占比大幅增加,p 型产能逐渐出清。光伏电池技术路线更新迭代速 度快,先进路线格局未定。根据中国光伏行业协会预测,到 2030 年,光伏电池技术市 场会进一步被高效电池产能所替代,n 型电池将成为市场主流。p 型电池接近转换效率 极限,难以进一步发展。p 型单晶硅 perc 电池理论转换效率极限为 24.5%,从量产效 率来看,p 型 perc 单晶电池量产效率已达到 24.01%,已逼近理论极限效率,很难再 有大幅度的提升,并且未能彻底解决以 p 型硅片为基底的电池富有硼氧对所产生的光至 衰减现象。综上因素,使得 p 型晶体硅电池很难再取得进一步突破。相比之下,n 型电 池的转换效率更高,n 型 topcon 电池理论极值与量产效率分别为 29.4%、25.3%;hjt 电池理论极值与量产效率分别为 26.5%、25.03%;隆基 bc 电池转换效率达 27.09%、 25.03%。未来随着生产成本的降低及良率的提升,n 型电池将会是电池技术的主要发展 方向之一。

电池片环节价格亦进入底部区间,静待上游价格企稳后所带来的行业α。电池片是 主产业链中最具技术变化和技术升级的环节,主导话语权不强,整体以头部一体化企业 为主导。产量方面,截至 4 月底,电池片产能 61.88gw,同比增加 34.53%,环比增加 8.82%,23 年产能较小主要是受上游原材料供应紧张影响。库存处于合理区间,截至 4 月 15 日,电池外销厂周度库存维持在 5gw 左右。低库存主要得益于海外出口,4 月我 国电池片出口 4.57 亿片,同比增加 14.9%。在天然成本优势下,我国电池片出口持续旺 盛。从价格来看,截至 2024 年 5 月 20 日,perc 和 topcon 价格分别为 0.34、0.36 元/瓦,较 2023 年初分别下降 144%、175%。2023 年 topcon 产品需求的快速起量使 得 topcon 电池供需维持紧平衡且相较 perc 有一定溢价;随着 2023 年底/2024 年初 topcon 产能陆续投产,topcon 产品的价格亦有所下降。开工率维持在 60%-70%区 间,我们预计上游价格将在近期企稳,全产业链价格企稳时,电池片环节α凸显。

1.4 组件:价格相对稳定,出口持续增加

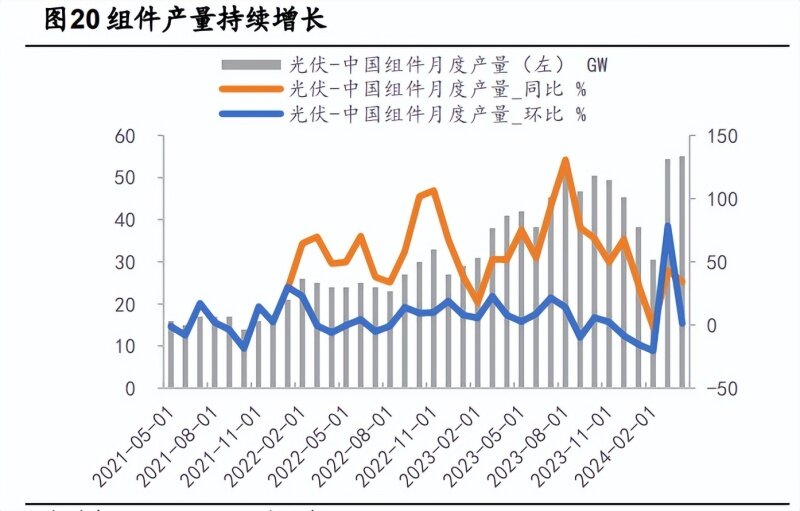

一体化提升头部企业盈利能力,增加行业壁垒,稳固龙头地位。组件环节涉及到的 原辅材料环节众多,各个环节的供需时常出现错配,盈利波动较大。因此,组件企业普 遍通过向上游环节延伸的方式,进行一体化布局,进而达到调节供需及稳定盈利的作用。 根据 cpia 的数据显示,一体化单 gw 投资成本为 6.38 亿元左右,与组件环节单 gw 投资成本 0.68 亿元相比,资金成本大幅提升,抬高了行业资金壁垒。同时,一体化企业 能够将几个环节的利润留存到一起,相比没有进行一体化的企业,盈利能力和风险抵御 能力双双提升。目前头部的企业均已完成硅片、电池片和组件的一体化产能布局,竞争 优势及地位进一步稳固。 组件环节价格变化不大,出口总体持续增长,但地区差异和波动性较大。产量方面, 产能持续释放,4 月产能为近 12 个月次高。截至 4 月底,组件产能 55.10gw,同比增 加 34.4%,环比增加 1.29%。出口方面,国内组件产能近 50%均用于出口,且出口总量 持续增长,但地区差异和波动性较大。分地区来看,南亚地区出口量大幅度增长,约 0.33 亿个,同比增长高达 249.50%,出口额也达到 156.35 亿元,同比增长 134.34%,成为 出口亮点。中亚的光伏组件出口体量较小,但同比大幅上升,其出口量同比增长289.2%, 出口额同比增长 265.84%,成为新的出口增长市场。欧洲地区出口量高达 0.76 亿个, 同比微降 2.49%,显示出相对稳定的出口态势。出口额 314.39 亿元,同比大幅下滑 48.87%,可能受到产品价格下降、政策调整等因素的影响。库存在高产能的情况下维持 高位,截至 4 月底,组件库存 42.3gw,同比总结 9.87%。

组件价格呈现稳步下行态势,除美国市场外其余海外市场和国内产品的价差随着海外竞争加剧而有所收窄,截至 5 月 20 日, topcon 组件中国、美国、欧洲、印度价格 分别为:0.88、2.20、0.99、1.14 元/瓦。 进入 24 年以来组件价格变化不大,在强出口 需求的情况下,未来主要看对终端高盈利市场(美、欧、东南亚)掌握情况。

辅材环节各行业增长逻辑多样,都将受益于光伏装机量的增长。玻璃库存持续下降 酝酿涨价,而产能受限于政策限制,导致玻璃产能扩张速度小于行业需求增速,有望再 次成为行业供给瓶颈;龙头企业成本优势明显,并逆势扩产提升低成本产能,有望实现 强者恒强。胶膜企业的单位盈利将受益于东南亚组件产能的扩张而提升,龙头企业在 n 型时代有望凭借技术优势继续领跑,各企业也正积极开拓如光伏背板等第二增长曲线。 欧洲逆变器经销商将完成去库,后续月度提货量有望逐渐增长,带动逆变器出口金额持 续改善和逆变器板块估值回升;预计美国 2024 年利率下行,光伏装机增速有望快速增 长,且美国储能市场空间广阔,户储和大储有望成为逆变器第二增长曲线。 玻璃库存消化,二三线受政策和资金限制扩产放缓,供需紧张将助推价格上行,纯 碱、天然气价格下行成本端将持续改善,龙头受益于规模效应、生产良率优势和原材料 自供,成本优势明显;胶膜处于盈利底部区间,行业格局清晰、龙头福斯特将凭借成本 优势保持盈利,地位稳固;n 型粒子加速放量,供需将处于紧平衡状态;逆变器进入去 库尾声,户储预计去库完成后恢复高增,大储、工商储 24 年降息预期下需求有望持续旺 盛,储能系统成本大幅下行。

2.1 玻璃:供需改善,量价齐升

2023 年行业扩产有所放缓,2024 年玻璃供给过剩相对较低,供需有望改善。从需 求端来看,光伏装机需求增长和双玻渗透率提升带动光伏玻璃需求提升,同时光伏玻璃 持续去库存,预计需求旺盛。产业链价格持续下降,带动光伏电站建设成本下滑,叠加 海外降息预期,提升全球光伏电站开发商投资意愿,推动光伏装机需求快速提升。从供 给端来看,玻璃行业重资产属性较强,企业扩产资金压力较大,叠加行业政策趋严限制 扩产,供给增速放缓。2023 年市场环境较差,企业融资难度加大,政策端严控产能扩张, 导致行业扩产节奏放缓。中长期看,光伏玻璃产能受到政策限制,扩张速度低于下游光 伏需求增速,供应紧张局面可能再次出现,带动玻璃价格上涨。

光伏玻璃成本预期下滑,盈利能力进一步修复。光伏玻璃成本主要来自原材料成本 和燃料动力成本,二者约占总成本的 70%,其中,原材料成本的七成来自纯碱和石英砂, 燃料动力成本以天然气成本为主。纯碱价格目前已进入下滑通道,天然气随着供暖季结 束以及海外液化天然气产能释放价格预计有所下降,最终共同带动光伏玻璃成本下滑, 进一步提升边际盈利。

政策趋严下,龙头产能扩张相对更为明确,优势进一步凸显。2023 年 5 月监管部 门出台加强光伏玻璃新建产能风险预警政策,严控新产能扩张,新增产能门槛高,头部 扩产确定性强于二三线企业,龙头市占率将更加稳固。2024 年,光伏装机将保持增长, 预计玻璃龙头量增利稳,有望实现强者恒强。2023 年底信义、福莱特产能约为 2.68、 2.06 万吨/日,cr2 约为 46%;预计 2024 年信义、福莱特产能将突破 3 万吨/日,龙头 优势愈发显著。

龙头企业具有规模效应和生产良率优势,并且石英砂等原材料能够实现自供,成本 优势明显。信义光能及福莱特为成本曲线第一梯队,龙头凭借规模效应、生产良率优势 和石英砂等原材料自供致使成本领先二三线厂 2-3 元,毛利率长期领先二三线企业 10% 以上。第一梯队为信义光能及福莱特,单平成本约 18-19 元,毛利率 20-25%;第二梯 队为旗滨、南玻等玻璃厂商,单平成本约 20-21 元,毛利率约 8-15%,处于微利状态; 第三梯队为安彩高科、亚玛顿等厂商,单平成本约 21-22 元;彩虹新能源等其他小商, 单平成本 22 元 ,基本处于亏损状态。

东南亚扩产带动龙头份额及单位盈利提升。目前行业龙头福菜特公司已在越南有两 条日熔 1000 吨的产线、并规划 26 年在越南点火 1600 吨产能 印尼点火 3200 吨产能; 信义光能在马来西亚已投产 1900吨产能,并计划24 年上半年在马来西亚点火2400吨, 并推进印尼的扩产进度。旗滨规划马来西亚 2400 吨产能。龙头企业在东南亚扩产,将 有助于公司进一步提高海外组件需求供应,带动份额提升和单位盈利提升,同时增强公 司抗风险能力及经营稳定性,实现可持续发展。

2.2 胶膜:需求复苏强劲,盈利修复

装机和组件生产规模持续增长以及海外需求旺盛,带动光伏胶膜需求高增。碳中和 目标驱动下,全球主要经济体均大力支持光伏装机,装机量预计保持较好增长;欧洲组 件去库存超过预期,印度市场需求旺盛以及海外市场为了适应海运周期拉长导致备货需 求增强而提前采购,有望带动我国光伏胶膜需求持续上行。 poe 类(poe epe)胶膜渗透率提升叠加高价库存消化,盈利有望底部回升。目 前 poe 类胶膜相较于 eva 胶膜仍有溢价,随着双面率提升以及 n 型渗透,poe 类胶 膜需求将快速释放,产品结构优化有望改善行业盈利水平。另一方面,上游粒子价格已 回落至历史较低水平,向下空间预计有限,价格企稳后胶膜企业库存减值压力缓解,成 本端同步改善,盈利能力有望底部向上。

供给整体宽松背景下,龙头企业综合实力较强,有望继续领跑 n 型时代。供给端来 看,行业产能快速扩张,竞争加剧,预计将对各胶膜企业成本管控、粒子保供、资金实 力、现金管理等方面能力进一步提出考验,落后产能预计将陆续出清,头部企业资金实 力雄厚、技术迭代能力强、规模优势明显,有望维持较高市场份额。

胶膜行业龙头市占率稳固,盈利触底有望修复。2023 年在龙头企业的引领下,胶膜 行业产能持续扩张,过去三年扩张超三倍。据统计,2024 年胶膜行业过剩程度相对光伏 主产业链较低,同时为满足 24 年东南亚关税豁免要求,各家加速海外产能建设:福斯特 泰国年产 2.5 亿平、越南年产 2.5 亿平,海优新材越南年产 0.5-1 亿平等项目在持续推 进。预计福斯特 2024 年全年出货超 22 亿平,市占率超 50%。当前胶膜及粒子价格处 于行业低点盈利触底,在行业困难时期,原材料保供能力强、成本优势显著的龙头企业 市占率更加稳固。

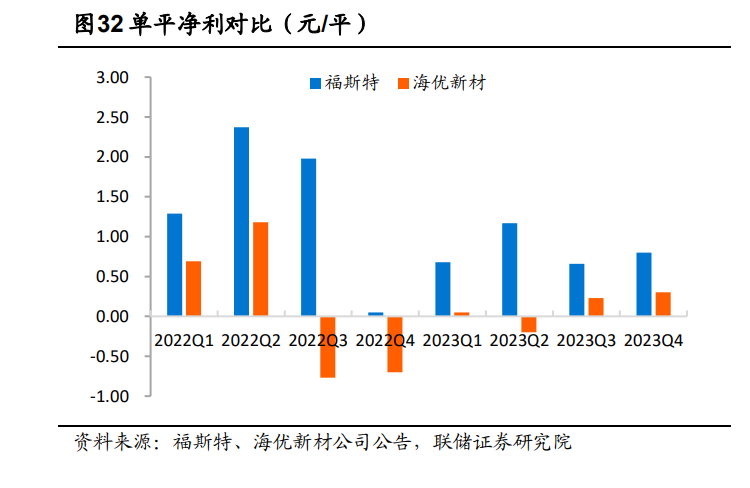

龙头企业受益于技术、规模效应及生产良率等优势成本领先,盈利差距拉大。光伏 主产业链由 p 型向 n 型转化,相应的胶膜产品技术工艺壁垒更高,对胶膜供应商技术工 艺要求也更高,在 n 型时代龙头企业有望继续领跑。福斯特作为胶膜行业龙头,产量规 模优势明显,同时生产良率、效率及供应链优势等使得公司成本优势明显,位于成本曲 线第一梯队,领先二三线厂 0.5-1 元。2023 年福斯特竞争策略为保市占率,由于成本优 势凸显,逐步拉开与二三线厂商盈利差距。

光伏级 eva 扩产有限,2025 年后产能大量释放,eva 粒子或处于紧平衡状态。 2023 年仅有古雷炼化 30 万吨与宁夏宝丰 25 万吨 eva 产能投放,2024 年底预计有江 苏斯尔邦 60 万吨和浙石化 40 万吨产能释放,大量产能需 2025 年后才会投放,随光伏 需求高增 eva 或处于紧平衡状态。

2024 年 n 型将为行业主流,poe 粒子供需或同样处于紧平衡阶段。2023 年光伏 级 poe 产能约 50 万吨,2024 年 n 型渗透率进一步提升成为行业主流,poe 粒子需求 将进一步增加,在低封装要求下预计 poe 粒子需求达 43 万吨,预计 2024 年 poe 粒 子供需处于平衡阶段,n 型占比提升有望带动盈利修复。

2.3 逆变器:储能强势助力需求增长

储能第二增长曲线高增,龙头盈利水平稳定。逆变器企业具备光伏和储能两条成长 曲线,且储能装机增速快于光伏。预计 2024 年全球新增储能装机增速超 30%,其中欧 洲户储库存底部将至,欧美大储、工商储高增,有望再次迎来快速增长。 欧洲逆变器经销商有望在 2024q2 完成去库,边际向好。欧洲潜在月度需求依然旺 盛,solarpower europe 公布 2023 年欧洲光伏装机 55.9gw,同比增长 40%,较 2021 年增长 99%。但 2023 年二季度以来,逆变器出口数据呈现不断下滑趋势,主要原因系 海外尤其欧洲户储&微逆库存高企,渠道去库压力压制逆变器厂商出货。2023 年 12 月 逆变器出口欧洲金额仅较 2021 年 12 月增加 10%。不过,从 2023 年较 2021 年出口增 速( 30%)与装机增速( 99%)间差值可以看出经销商正在积极去库。后续月度提货 量有望随着经销商去库压力降低而逐渐增长,带动逆变器出口金额月环比持续改善,随 之将带动逆变器板块估值回升。

2023 年美国储能装机受到产业链跌价、并网排队和高利率影响,预计 2024 年利率 下行,带来大储 irr 提升。2023 年碳酸锂价格快速下跌使得终端存在观望,叠加美国 并网排队时间较长,同时美联储加息较大程度影响美国大储 irr,压制部分储能投资意 愿。2024 年,预计美国加息见顶,利率下降情况下储能收益率上行,叠加储能成本降低, 美国储能将持续高增,预计 2024 年储能装机超 35gwh,同增超 50%。

户储价格非关键竞争要素,具有品牌及优秀服务能力的龙头集中度将进一步提升; 24 年 igbt 模块供应将缓解,大机竞争有所加剧,但龙头企业受益于成本和渠道优势, 仍具有竞争优势。2023 年欧洲去库下户储及微逆厂商出货同比略有下降,大储如阳光出 货持续高增同时由于 igbt 模块紧缺带动大机盈利上行;2024 年预计户储行业将恢复正 常增速,大储持续高增;价格层面欧洲市场价格并非关键竞争要素,经销商会综合考虑 品牌、性能、j9九游会登陆的售后服务、价格等多维度因素;23 年去库过程中逆变器厂商户储毛利率基 本稳定在 40-50%,盈利较为坚挺,但考虑竞争加剧仍需关注去库后户储价格及毛利率 变化;同时 2024 年 igbt 模块供应或有所缓解,大机竞争也将有所加剧,毛利率或将同 比略有下滑。

年初至今,多晶硅、硅片、电池片、组件价格最大降幅 分别达 66%、49%、55%、48%,部分环节已跌至现金成本线之下,静待产能出清后的 价格回升。在供应链价格显著下滑后,现阶段许多厂家利润空间已所剩无几,必须透过 稼动率的调整来对应市场需求量。除了部分旧产能会因此加速淘汰以外,在新进产能几 乎无利可图的状态下,目前已有部分新产能计划被取消,预计今年将有更多扩产计划取 消的情况发生。