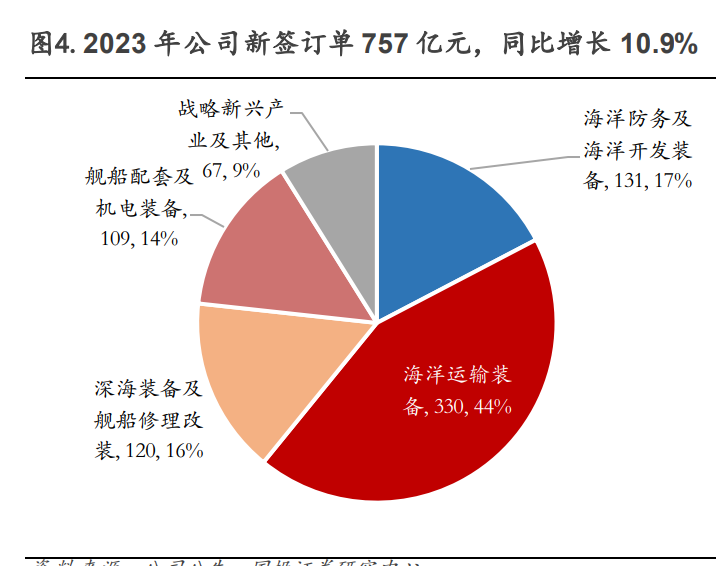

中国重工是国内领先的舰船研发设计制造企业,目前主要业务涵盖海洋防务及海洋开发装 备、海洋运输装备、深海装备及舰船修理改装、舰船配套及机电装备、战略新兴产业及其 他五大业务板块。2023 年公司新承接订单 757 亿元,截止 2023 年底公司在手订单 1506 亿 元,同比增长 37.7%。

海洋防务及海洋开发装备:海洋防务装备领域,公司具备航空母舰、潜艇、大中小型水面 战斗舰艇、大型两栖攻击舰、军辅船等的研发设计和生产能力。海洋开发装备领域,则具 备浮式生产储卸油船、特种工程船等多元化海洋开发装备研制能力,2023 年,大连造船交 付全球第一艘 m350 型 fpso,物量规模和尺度参数创世界之最,实现了我国 fpso 研制的重 大突破,为后续承接 fpso 新订单打下技术基础。 海洋运输装备:旗下大连造船、武昌造船、北海造船等现代化造船企业,业务覆盖船舶造 修领域,形成了好望角型散货船、超大型矿砂船、超大型集装箱船、lr2 成品油船、vlcc、 大型 lng 运输船等多个优势船型。2023 年,公司新承接民船订单 69 艘/835.2 万载重吨, 其中油船/散货船分别为 30/21 艘,金额上全年共计新接订单 329.6 亿元,同比-9.8%;截 止 2023 年底,公司手持订单 1972.5 万载重吨/751 亿元,同比增长 30%。 深海装备及舰船修理改装:公司是国内领先的深海装备制造企业,2023 年武昌造船先后研 发出国内最大 13 万方智慧型养殖工船并取得中国船级社原则性认可证书,北海造船再次承 接智慧渔业大型养殖工船“国信 3 号”建造合同,大型养殖工船产品实现系列化发展。船 舶修理改装领域,2023 年大连造船修船承接合同 15.7 亿元,同比增长 22.6%。北海造船修 船承接合同 14 亿元,同比增长 37.3%。 舰船配套及机电装备:船舶配套领域,公司拥有大连船推、大连船阀、武汉重工、重庆红 江、江增重工等多家舰船核心配套企业;大型船用螺旋桨、船用阀门、船用主轴、中低速柴油机曲轴曲柄、柴油机高压共轨系统、大型船用增压器等产品市场份额领先。机电装备 领域,公司产品涵盖石油石化等能源装备、交通装备及工程、水工装备等。2023 年,平阳 重工成功交付第二套 8 米超大采高智能液压支架;重庆长征集中承接国铁集团铁路货车订 单 1950 辆;江增重工成功签订公司首台盐行业百吨级蒸汽压缩机;中南装备大力拓展液压 启闭机市场,持续加强与哈里伯顿、斯伦贝谢、贝克休斯战略合作,加大国内钻具市场开 发力度,实现对中石油的批量订货。

战略新兴产业及其他:公司充分发挥在船舶压载水处理系统、船用清洁燃料供应系统等舰 船环保装备、智能装备领域的优势,培育新增长点。船舶压载水处理系统领域,青岛双瑞 在中大型船舶市场占有率持续保持领先优势。船用清洁燃料供应系统领域,青岛双瑞获 msc、 nyk、厦船、广船等多艘船用 lng 供气系统(fgss)订单,全球市场占有率达 47%;获 8 艘 船用甲醇燃料供应系统(lfss)订单;成功中标 8 艘船用氨燃料供给系统(afss)订单, 是全球首个大型氨燃料动力船舶领域订单。智能装备等领域,七所控股持续深耕工程机械 涂装项目与汽车零部件行业机器人集成项目,尤其中频焊接控制器在奇瑞汽车实现大批量 应用;hepa 级空滤市场取得重大突破,首次中标中海油平台,对后续加速提升市场占有率、 做大空滤规模具有重要意义。

2023 年海洋运输装备业务营收占比 30%,新签订单/手持订单占比 44%/50%,。2023 年全年, 公司实现营业收入 466.9 亿元,同比增长 5.75%,其中海洋运输装备/海洋防务及海洋开发 装备/舰船配套及机电装备/深海装备及舰船修理改装/战略新兴产业分别实现营业收入 141.3/97.8/88.1/85.8/43.7 亿元,同比增长 2.1%/20.6%/1.3%/6.8%/0.3%,占营收比重分 别约为 30%/21%/19%/18%/9%;各业务 2023 年分别新接订单 330/131/109/120/67 亿元,同 比增长 -9.8%/25.7%/-1%/149.1%/23.3% ; 截 止 2023 年 底 分 别 实 现 手 持 订 单 751/465/43/200/47 亿元,同比增长 30%/30.2%/22.5%/124.6%/37.6%。其中,2023 年公司海洋运输装备业务营收占比约 30%,而新签订单/手持订单占比分别约 44%/50%,我们预计 未来公司海洋运输装备业务营收占比将有望提升。

2023 年海洋运输装备业务毛利率-0.6%,民船大周期赋能下其毛利率将有望大幅改善。2023 年公司综合毛利率 13.1%,其中海洋运输装备/海洋防务及海洋开发装备/深海装备及舰船修 理改装 / 舰 船 配 套 及 机 电 装 备 / 战 略 新 兴 产 业 及 其 他 业 务 毛 利 率 分 别 为 - 0.6%/5.4%/15.2%/14.4%/23.7%。海洋运输装备业务毛利率一直较低,主要因为受民船新船 市场长期低迷影响,公司交付的主要为以前年度承接的价格相对较低的订单,我们预计未 来随着公司持续交付 2021 年中及之后新签的高价船订单,以及随着船厂产能利用率的提升, 叠加提质增效,公司海洋运输装备业务毛利率将有望大幅改善,赋能公司盈利能力提升。

2023 年期间费用率 10.1%,主要来自管理费用,其中约 59%来自职工薪酬。2023 年公司税 金及附加/销售费用/管理费用/研发费用/财务费用分别为 3.4/3.2/39.7/-14.1/15.2 亿元, 占总营收比重分别为 0.7%/0.7%/8.5%/-3%/3.2%,整体期间费用率 10.1%。其中,管理费用 影响最大,拆分来看,2023 年管理费用中职工薪酬/折旧摊销分别为 23.3/4.3 亿元,分别 占管理费用的 59%/11%。

民船量价齐升 提质增效,公司盈利能力将有望大幅改善。受新船市场低迷、2021 年钢材成 本大幅上涨,以及制造成本刚性影响,公司近五年扣非后归母净利润一直处于亏损状态, 2023 年全年扣非后归母净利润-10.6 亿元。2024 年上半年,公司预计实现扣非后归母净利 润 4.25-5.05 亿元,预计同比增加 3-3.8 亿元,同比增长 244.5%-309.4%,实现大幅增长。 随着公司陆续交付 2021 年本轮民船造船大周期以来新签的民船订单,叠加目前钢材成本已 经回落至历史中枢,且交付产品数量的增加和企业端强化管理提质增效也将有利于公司摊 薄成本,带来规模效应,我们预计未来公司盈利能力将有望大幅改善,业绩弹性可期。

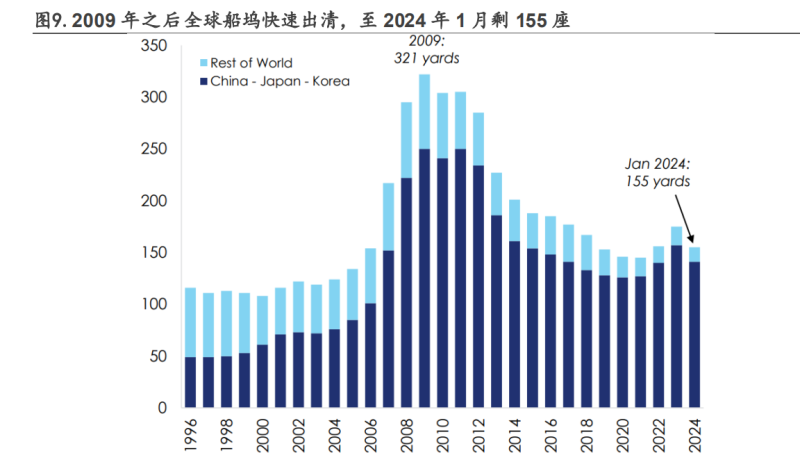

2.1.供给:造船产能出清,头部船企迎供给侧红利

长期供给侧出清,全球船坞自 2009 年高峰减少 50%以上,全球造船产能向中韩日集中。上 一轮周期中,在全球经济高增速刺激下,船厂投资火爆。根据克拉克森研究统计,从 2006 年开始,全球船坞数量高速增长,从之前相对稳态的 100 多座暴增至 2009 年的 321 座; 2008 年国际金融危机刺破行业泡沫后,造船供给端产能过剩矛盾愈加凸显,政策引导和市 场倒逼下,全球造船产业经历了长达 10 多年的主动去库存阵痛期,船坞数量至 2024 年 1 月的 155 座,削减 50%以上。从造船完工格局上看,2008 年以来,全球造船格局向中韩日 三国集中,供给侧出清迎“产能红利”,全球新船订单向头部集中趋势显著。

2.2.需求—设备更新:油轮率先开始更新,替代燃料长期赋能

回顾上一轮造船周期,全球造船完工量自 1999 年开始连续 13 年保持正向增长,一直到 2011 年达到阶段性历史高峰,当年实现造船完工 1.6 亿载重吨;考虑船舶 20-25 年的自然 使用寿命,2000s 以来新造的船舶将从 2020s 开始加速进入老龄化阶段。 结构性看三大主流船舶船龄,运力角度看,2023 年以 dwt 计散货船/集装箱船/油轮的平均 船龄分别为 10.6/11.5/11.6 年,干散货/油轮/集装箱船分别有 7.9%/20.1%/10.9%的船只船 龄超过 20 年;2023 年全球油轮/散货船/集装箱船存量运力分别为 6.5/9.7/3.1 亿载重吨, 考虑船舶平均 20-25 年的正常使用寿命,即预计 2023-2028 年油轮/散货船/集装箱船将分 别合计产生 13092/7693/3328 万载重吨更新替换需求,其中尤以油轮老龄化严重。

2.3.需求—新能源化:短期降速影响运输效率,长期新能源化加速老船更新

imo 制定 2050 净零排放目标,绿色动力赋能新船制造。2023 年,国际海事组织(imp)在 mepc80 会议上通过了《2023 年 imo 船舶温室气体(ghg)减排战略》,给出最新 ghg 减排目 标:考虑不同国情,在 2050 年前后达到净零排放;阶段性目标上,给出 2 大节点:到 2030 年,要求国际温室气体年度排放总量相较 2008 年至少减少 20%,到 2040 年至少降低 70%。 减碳实施路径上,中长期看主要还是依赖替代性低碳和零碳燃料的发展与应用,根据克拉 克森数据,截止 2023 年底,全球活跃商船队中使用替代燃料作为动力的船舶比例约为 6%, 预计到 2030 年此比例将达到 23%;短期看,则可通过降速或改装来满足减碳需求。

2021 年 6 月,国际海事组织(imo)海上环境保护委员会(mepc)76 届会议上审评通过了 《marpo 公约》附则 vi 的修正案,引入现有船舶能效指数(eexi)和营运碳强度指标 (cii),两项指标于 2023 年 1 月 1 日正式生效: 1) 现有船舶能效指数(eexi):适用于《marpol 公约》附则规定的所有 400 吨以上的船舶, 是对 2011 年提出的船舶设计能耗指数(eedi)的补充,对不满足 eexi 要求的船舶,船 东可以通过降速或技术改造满足要求; 2) 营运碳强度指标(cii):每年进行一次,能效评级表现分为 a 级优到 e 级差,评级为 e 或连续 3 年评级为 d 的船舶则需按要求制并实施纠正计划。根据克拉克森估算,以总吨 计,2023 年全球约 30%的船舶 cii 评级为 d 或 e 级,若不对船舶进行任何耗能改进,到 2026 年现有运力 d 和 e 评级比例将进一步上升至 45%。 eexi 和 cii 的强制生效,加快替代燃料渗透是长期减碳的根本方法。因此,随着 eexi 和 cii 的强制生效,相较于“改装”,比如加装风帆助力、气泡减阻装置等,通过降低航行速 度是船舶短期内满足 cii 需求最有效的方式,但降速运行又会使得船舶运输效率降低,使 得船队运力减少,从而催生“新船需求”;此外,面对年趋严格的 cii 评级,降速更多是短 期方案,长期还是需要船东通过加快老旧船舶更新或燃料升级和节能改装来保障船队运力 的绿色可持续性。以总吨计,2023 年全球新承接替代燃料船舶订单 3380 万总吨,占所有订 单比例为 45%,继续保持高水平,其中 lng 动力仍然备受青睐,甲醇动力签单需求也持续增 加。

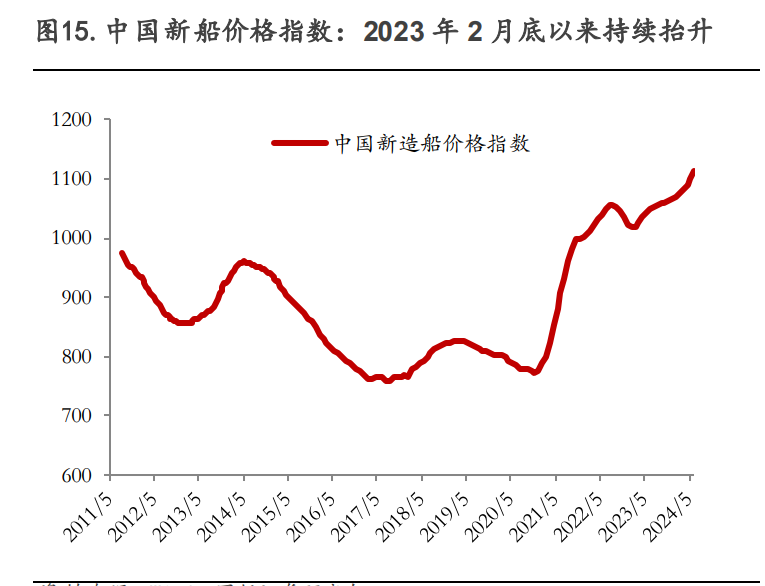

3.1.新船价格:新船价格继续走高

新船造价:根据 wind 统计,2024 年 6 月中国新造船价格指数报收 1112 点,环比 1.3%,继 续走高。分类型新船价格上,好望角型散货船已涨至 7200 万美元/艘(2008 年历史高峰接 近 9600 万美元/艘),vlcc 油船涨至 1.27 亿美元/艘(2008 年历史高峰接近 1.56 亿美元/ 艘),超巴拿马型集装箱船价格同样走高,2.2-2.4 万 teu 价格接近 2.685 亿美元/艘。

3.2.新船订单/交付:2024 年 1-6 月新船订单同比增 54%,中国出口同比增 90%

新船订单:2024 年 1-6 月载重吨计新签同比 54%,油船和散货船高增,集装箱船相对低迷。 根据 wind 统计,2024 年 1-6 月全球新承接船舶订单 7115 万载重吨,同比增长 54%;其中, 散货船新接 1998 万载重吨,同比增长 41%,油船新承接 2380 万载重吨,同比增长 107%; 集装箱船新承接 89 万 teu,同比下滑-3.9%;2024 年新船市场油船、散货船订单火爆,而集装箱船订单则相对低迷。地区上看,截止 2024 年 5 月底,中国手持新船订单 7177 万修 正总吨,全球占比约 53.82%,绝对量和市占率均继续走高。

新船交付:2024 年 1-6 月中国出口船舶 1468 亿元,同比增长 90%。根据 wind 统计,2023 年 3 月以来,集装箱船新运力陆续投放市场,2024 年 1-6 月全球集装箱船造船完工 166 万 teu,占 2023 年底存量运力的比例约为 5.8%(根据 alphaliner 数据,2023 年底全球集装 箱船运力约为 2852 万 teu);2024 年 1-6 月全球散货船造船完工 1905 万载重吨,较往期保 持相对均衡的水平;2024 年 1-6 月全球油船完工 248 万载重吨,继续保持低位。中国造船 市场方面,2024 年 1-6 月国内累计出口船舶金额 1468 亿元,同比增长 90%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)